La guardia de corps de Francisco Gonzalez

Los rumores de una OPA sobre BBVA no son ninguna novedad en el mercado. Después del intento de asalto por parte de Sacyr Vallehermoso a finales de 2004, siempre se especuló con el interés de un gigante internacional. Ahora vuelven con fuerza y han llevado a su cotización a máximos históricos. Pero su presidente, Francisco González, está muy tranquilo y confía en la defensa que suponen la alta valoración del banco y en la guardia de corps que ha levantado en torno a su persona en los últimos meses.

Los rumores de una OPA sobre BBVA no son ninguna novedad en el mercado. Después del intento de asalto por parte de Sacyr Vallehermoso a finales de 2004, siempre se especuló con el interés de un gigante internacional. Ahora vuelven con fuerza y han llevado a su cotización a máximos históricos. Pero su presidente, Francisco González, está muy tranquilo y confía en la defensa que suponen la alta valoración del banco y en la guardia de corps que ha levantado en torno a su persona en los últimos meses.

A pesar de que muchos analistas consideran que BBVA no tiene ‘núcleo duro’ y que es fácilmente opable, FG ha aglutinado alrededor suyo un grupo de empresarios afines que tienen un 7% del capital. Son cerca de un millar con pequeñas participaciones, entre ellos nombres conocidos como Fernando Martín, Luis Portillo (Inmocaral), Nicolás Osuna, José Cosmen (Alsa) o Juan Bautista Soler (Metrovacesa y presidente del Valencia CF). Son accionistas fieles a FG que siempre delegan su voto en las juntas y a los que el banco mima. El BBVA tiene una unidad de grandes inversores que dirige Tomás Blasco, quien se reúne con ellos antes de las juntas, les invita a hoteles de cinco estrellas, etc.

Además, el propio FG posee 1,36 millones de acciones (el 0,04% del capital del banco) y su segundo de a bordo, José Ignacio Goirigolzarri, atesora otras 430.000 acciones (equivalentes al 0,013%).

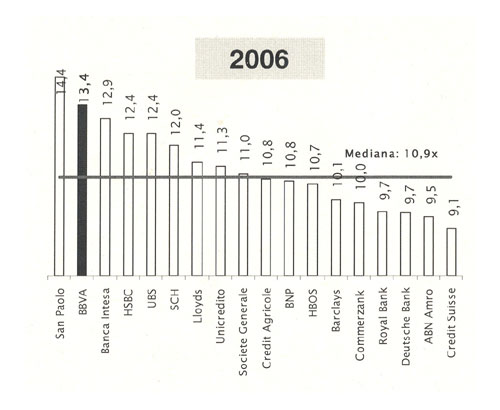

Aparte del núcleo duro, con su reciente subida en bolsa, el banco se ha situado con el segundo PER (relación entre precio y beneficio) más alto del sector en Europa, lo que le convierte en un banco caro (ver el gráfico adjunto). Y además, cualquier comprador tendría que pagar una prima sobre el precio actual. Fuentes de la entidad aseguran que “con esta valoración y con el tamaño de BBVA, cualquier banco que quisiera comprarnos sufriría una dilución muy fuerte y el mercado le castigaría”.

Por estos motivos, algunos analistas ven poco probable una operación hostil. En opinión de Analistas Financieros Internacionales (AFI), “cualquier movimiento sería pactado, y aunque todavía es muy pronto para hacer cábalas sobre lo que sucedería en el caso de producirse una oferta por BBVA, lo cierto es que no parece que le hiciera falta recurrir a un caballero blanco para defenderse”. Una opinión que comparte Jordi Padilla, de Atlas Capital, quien además considera que no debería ser una cuestión de precio, como sí lo sería en casos como Bankinter: “No tendría por qué pagarse un PER de 25, pero la prima por el banco debería ser como mínimo del 10% sobre los niveles actuales”. Venture Finanzas incluso da un precio estimado para una oferta: 20 euros.

El último rumor que recorre el mercado es el interés del Banco Sabadell en tomar una participación en el BBVA. No se trataría de una posición muy importante –en torno al 4% como mucho- y tendría carácter financiero. En todo caso, BBVA es uno de los valores más calientes en el inicio del curso y promete ser una de las grandes historias del final del año.

A pesar de estos obstáculos, hay grandes rumores de OPA sobre el banco español, unos rumores que han disparado su cotización hasta máximos históricos por encima de los 18 euros.

De comprador a objeto de deseo

La oferta lanzada por BBVA sobre el italiano BNL el año pasado fue atribuida de forma general a dos motivos: al deseo de Francisco González de cerrar la brecha de tamaño abierta por el Santander con la compra de Abbey y a la necesidad de defenderse de una posible OPA hostil. Ya se sabe que la mejor defensa en el mercado es el tamaño. Pero BNL se escurrió entre las manos, ya que los franceses de BNP le levantaron la presa. Desde entonces (julio del año pasado), las especulaciones se habían centrado en otros posibles candidatos europeos a ser comprados por BBVA. No hubo banco mediano que no fuera objeto de rumores: Commerzbank, Dexia, Capitalia, Standard Chartered, Alliance & Leicester y, sobre todo, los británicos Barclays y Lloyd’s –que experimentaron fuertes calentones puntuales en bolsa- y el holandés ABN Amro.

La oferta lanzada por BBVA sobre el italiano BNL el año pasado fue atribuida de forma general a dos motivos: al deseo de Francisco González de cerrar la brecha de tamaño abierta por el Santander con la compra de Abbey y a la necesidad de defenderse de una posible OPA hostil. Ya se sabe que la mejor defensa en el mercado es el tamaño. Pero BNL se escurrió entre las manos, ya que los franceses de BNP le levantaron la presa. Desde entonces (julio del año pasado), las especulaciones se habían centrado en otros posibles candidatos europeos a ser comprados por BBVA. No hubo banco mediano que no fuera objeto de rumores: Commerzbank, Dexia, Capitalia, Standard Chartered, Alliance & Leicester y, sobre todo, los británicos Barclays y Lloyd’s –que experimentaron fuertes calentones puntuales en bolsa- y el holandés ABN Amro.

Pero esta dinámica dio un giro radical en junio, cuando la entidad anunció la adquisición de dos bancos en Texas –Texas Regional y State National- por 2.092 millones de euros, para cuya financiación vendió el 5% de Repsol. Entonces, el director financiero de la entidad, Manuel González Cid, declaró que pasará “mucho tiempo antes de que podamos pensar en nuevas posibilidades de inversión”.

Unas palabras que convencen a los analistas del Deutsche Bank, entidad que destaca la gran “coherencia entre lo que dice el banco y lo que luego hace”, algo que contrasta con la política habitual de su gran rival. Los expertos de la entidad alemana consideran que, con las operaciones de Texas, se reduce notablemente el riesgo de que “BBVA compre a lo loco” y, con ello, su cotización en bolsa debe estrechar el descuento “injustificado” con el que cotiza por el riesgo de adquisiciones.

Sin embargo, Analistas Financieros Internacionales (AFI) no descarta que BBVA pueda sorprender en Europa, especialmente después de los movimientos corporativos en Italia y tras la incorporación de países como Polonia o Turquía a la Unión Europea.

¿Por qué es atractivo BBVA?

La segunda derivada de este giro estratégico es la percepción en el mercado de que, sin una gran compra en Europa, BBVA es vulnerable a una OPA. Aunque es un gran banco –su valor de mercado supera los 60.000 euros-, hay una veintena de entidades que superan a la española por capitalización bursátil y que tendrían capacidad para comprarla. A la cabeza, los norteamericanos Citigroup, Bank of América, JP Morgan Chase, los británicos HSBC y Royal Bank of Scotland o el suizo UBS (ver ranking mundial de bancos por capitalización bursátil).

Los que más suenan, como ocurrió en 2005, son Citigroup y HSBC. Sin embargo, un experto de una firma internacional considera que “falta año y medio para que los bancos norteamericanos culminen su expansión en todos los estados de la Unión tras el cambio normativo, y hasta entonces no van a dar el salto a Europa”.

Además, el BBVA posee otra serie de atractivos que sitúan a la entidad en el punto de mira de numerosas compañías extranjeras. Entre ellos, su posición de privilegio en Latinoamérica, el fuerte crecimiento de su beneficio (ha superado al Santander en el primer semestre) o su capacidad para aprovechar las subidas de tipos.

Como siempre ocurre en España, ante una posible operación corporativa hay que tener en cuenta la postura del Gobierno. Después del fiasco de Sacyr, los expertos descartan que el Ejecutivo vaya a promover otra operación de forma tan abierta. Pero recuerdan que Moncloa, y en especial el asesor económico Miguel Sebastián, se la tiene guardada a FG, por lo que probablemente pondría un “puente de plata” a cualquier entidad internacional interesada en adquirir –o al menos tomar una participación significativa- en el segundo banco español. Además, después del caso Endesa el Ejecutivo tendría muy difícil poner trabas a una operación de este tipo.

0 comentarios